Как откладывать деньги

Содержание:

- С чего начать распределение заработной платы

- Техники разумных расходов

- Способы, как правильно распределить семейный бюджет

- Будьте прагматиком

- Полезные советы и лайфхаки, как накопить нужную сумму

- Как правильно копить деньги на квартиру?

- Графа расходов

- Советы, как тратить меньше денег

- Расчеты по тратам

- Варианты накопления денег

- Как заставить себя копить?

- Как правильно тратить деньги (на продукты, коммуналку и пр.), не забывая экономить

- Пошаговое руководство к ведению семейного бюджета

- Как экономить, когда ты студент

- Что еще учитывать при планировании расходов семейного бюджета

- Почему мы много тратим?

С чего начать распределение заработной платы

Для того, чтобы правильно и рационально распределить получаемую заработную плату, необходимо проанализировать по суммам и по времени свои расходы.

К примеру, основные регулярные, то есть ежемесячные расходы семьи, это коммунальные платежи, платежи по кредитам, расходы на продукты питания, платежи за обучение, расходы на проезд и т.п.

Я думаю, будет удобнее взять ручку и листок бумаги, и записать все ваши расходы в столбик, с указанием не только необходимой суммы денег, но и периода, в котором должны быть проведены эти расходы.

Пример (суммы условные):

- коммунальные платежи — 3 000 рублей до 10 числа;

- кредит – 18 000 рублей до 25 числа;

- подготовительные курсы – 3 500 рублей до 5 числа;

- транспортные расходы, бензин – 2 000 рублей по мере необходимости;

- расходы на продукты – 15 000 рублей, по мере необходимости;

- прочие расходы – 5 000 рублей, по мере необходимости.

И так, мы с вами определили обязательные и регулярные платежи.

Техники разумных расходов

Если вас не устраивает предложенная мной методика контроля расходов, то я для вас собрала несколько популярных техник.

Техника конвертов

Есть техника 4, 6 или 7 конвертов. Количество вы для себя определите сами. Суть одна: необходимо завести несколько конвертов, каждый предназначен для конкретных расходов. Свои затраты разделите на категории, определите, какую долю они будут занимать в общей сумме. В день поступления зарплаты сразу же разложите деньги по конвертам и в течение месяца берите только из того конверта, который предназначен для конкретных расходов.

Расскажу на примере 6 конвертов:

- Обязательные траты – продукты, хозяйственные нужды, коммуналка, здоровье и пр. Допустим, доля составит 50 %.

- Образование – оплата детского сада, кружков, онлайн-курсов, репетиторов и пр. Доля – 10 %.

- Развлечения – кино, музеи, кафе, выставки и пр. Доля – 10 %.

- Крупные покупки, которые невозможно купить сразу, но реально накопить за несколько месяцев. Доля – 10 %.

- Отпуск. Доля – 10 %.

- Инвестиции. Доля – 10 %.

Остатки денег из первых трех конвертов в конце месяца переложите в последние. Не забываем про инфляцию. Если отпуск планируете только через год, то не стоит держать деньги в конверте, лучше положите их на дебетовую карту с процентом на остаток или накопительный счет. То же самое касается и инвестиций. Можно в течение года копить там же, где и деньги на отпуск, а потом вложить в более доходные инструменты.

Метод 50/30/20

Статьи расходов распределяем на 3 категории:

- Текущие обязательные траты – еда, одежда, связь, коммуналка и пр. На них отводим 50 % от полученных денег.

- Накопления – инвестиции, отпуск, крупные покупки. На это пустим 30 % дохода.

- Необязательные траты – развлечения, покупка желанных, но не очень нужных вещей. Отложим 20 %.

Этот метод не отменяет необходимости провести работу с таблицами, которые я показывала выше.

Бюджет на 1 день

Техника для тех, кто не может контролировать свои расходы, тратит половину зарплаты в 1–2 дня, а потом ест доширак с хлебом все оставшееся время до следующих поступлений.

Суть в следующем. Нужно разделить полученные в начале месяца деньги на 30 или 31 день. Тратить ровно столько, сколько положено в этот день. Потратили меньше? Замечательно! Остаток можно перенести на следующий день или отложить в копилку. Потратили больше? На следующий день урезаете себе бюджет на эту потраченную сумму.

Техника разделения расходов по неделям

В день поступления зарплаты откладываем на обязательные траты. До этого вы должны выяснить долю таких расходов. Опять поможет таблица ежедневного мониторинга, которую я показывала выше. Допустим, в месяц у вас уходит 60 % на обязательные траты. Оставшиеся 40 % делим на 5 частей. Четыре из них тратим понедельно на необязательные траты, 5-ю часть используем на 2–3 дня (в месяце не 28, а 30 и 31 день) и накопления.

Этот метод похож на технику “Бюджет на 1 день”, но более мягкий, т. к. не надо жестко контролировать расходы каждый день, а нужно лишь придерживаться понедельного распределения.

Способы, как правильно распределить семейный бюджет

1. Принцип 50/30/20.

Писатели, выпустившие книгу «All Your Worth: The Ultimate Lifetime Money Plan» («Все ваше благосостояние: главный денежный план на всю жизнь») рассказали о легком и полезном способе распределения финансов.

Они считают, что семейные расходы нужно делить на три основные категории (вместо 20 различных составляющих):

- 50 % поступлений должно направляться на главные траты, то есть оплату коммунальных услуг, продукты для семьи и выплату налогов;

- 30 % – желаемые расходы: отдых, поход в ресторан и кинотеатр и т. п.;

- 20 % идут на возвращение долгов, оплату кредита и откладываются в качестве резервного капитала.

2. Принцип 80/20.

Правило Парето (80 на 20) — один из вариантов использования предыдущей схемы. 20 % семейных доходов необходимо отправлять на уплату долгов и создание сбережений на будущее, 80 % уходят на остальные нужды.

3. Принцип 3–6 месяцев.

У вас должна быть отложена сумма денег, которой хватит для существования семьи на протяжении 3–6 месяцев. Если вам придется уволиться, случится авария или внезапно настигнет болезнь, финансовая подушка убережет вас от принятия поспешных решений, поможет разобраться в проблеме и найти способы выхода из кризиса.

4. Принцип 6 кувшинов.

Данная схема 6 кувшинов очень проста, но в то же время крайне эффективна и дает положительные результаты. Не зря говорят, что гениальное просто.

Все, что от вас требуется, — это при получении заработной платы, распределить семейный бюджет на 6 шкатулок (кувшинов или конвертов) в процентах. Каждая шкатулка предназначена для установленной статьи расходов. Использовать денежные средства из него разрешается только на данные нужды. В этом и заключается метод 6 кувшинов.

Будьте прагматиком

Финансово успешный человек всегда разумно распоряжается деньгами, невзирая на то, сколько зарабатывает. Он всегда отдает предпочтение бюджетным решениям и никогда не переплачивает. Ни за марки, ни за бренды. Но не забывайте известную истину — «Скупой платит дважды», которая предупреждает нас, что экономить надо с умом. Гоняясь только за дешевизной товара, можно сильно проиграть в качестве, что повлечет за собой дополнительные расходы.

Прагматическое отношение к жизни – это то, чему вам необходимо научиться. Не вести себя в магазине, как ребенок, крича «хочу! хочу! хочу!», а уметь останавливаться и концентрироваться на текущих целях (раз мне нужна кофта, значит, сегодня я куплю только кофту, невзирая на то, что в обувном отделе распродажа в 30%). Несмотря на то, что покупка обуви по сниженной цене кажется весьма резонной, в действительности, если у вас и так валом туфель, ботинок и сапог, вы просто выбросите деньги на ветер.

Попробуйте в течение месяца записывать абсолютно все покупки. По прошествии 30 дней сядьте и спокойно подумайте, что из данного списка можно вычеркнуть. Вы ужаснетесь, как много ненужных вещей приобрели за это время.

Полезные советы и лайфхаки, как накопить нужную сумму

Людей можно разделить на две категории — те, которые умеют копить и те, кто умеет разумно тратить. Этому можно только научиться, прививая себе полезные финансовые привычки:

Составляйте список покупок на протяжении недели. Так вы будете уверены, что приобретете только необходимые продукты.

Проверьте платные подписки, за которые автоматически списываются средства.

Изучите условия тарифного плана. Операторы подключают много платных услуг, о которых пользователи даже не догадываются.

Оформляйте и используйте скидочные карты. Способ поможет копить деньги не только взрослому, но и ребенку.

Не тратьте накопления на другие покупки

Не важно, сломался телефон, день рождения у знакомого — средства из «копилки» должны потратиться на запланированную вещь.

Не сдавайтесь. Даже если сорвались и сделали необдуманную покупку, никогда не поздно осознать ошибку и продолжить идти к цели.

Ведите домашнюю бухгалтерию

Это поможет исключить необдуманные покупки, а также понять, на что тратиться зарплата. Кроме того, в конце дня вы сможете проанализировать свое финансовое поведение.

Тщательно обдумывайте каждую покупку. Не спешите.

Не берите в долг. Это прививает привычку жить не по средствам.

Заведите копилку (можно использовать банку). Складывайте в нее монеты и мелкие деньги.

Если у вас минимальная заработная плата, найдите способ откладывать ежемесячно хотя бы по 200 рублей.

Как правильно копить деньги на квартиру?

Копить на покупку жилья проще, чем кажется. У вас есть цель и мотивация, дело за малым — зарабатывать и откладывать.

Как копить деньги на квартиру:

- Откладывать часть зарплаты. Определитесь с примерной стоимостью квартиры и сроками. После этого создайте план или таблицу, сколько нужно откладывать каждый месяц, чтобы собрать сумму в срок.

- Взять кредит. Этот вариант можно рассматривать, если вам негде жить, и покупка квартиры необходима немедленно. Учитывайте, что по завершению кредитного срока, оплаченных денег могло бы хватить на 2—3 квартиры.

Недостаток первого способа — если у вас низкая зарплата, купить квартиру из накопленных средств получится как минимум через 10 лет.

Графа расходов

Расходы делят на постоянные, то есть неизменные: фиксированные платежи по налогам; страхование жилья, автомобиля и здоровья; постоянные суммы за интернет и ТВ. Сюда же относят те 10 – 20 %, которые необходимо отложить на непредвиденные случаи и «черный день».

Графа переменных расходов:

- продукты;

- медицинское обслуживание;

- траты на машину;

- одежда;

- оплата за газ, свет, воду;

- личные расходы супругов (заносятся и планируются отдельно);

- сезонные траты на подарки;

- взносы в школу и детский сад;

- развлечения;

- расходы на детей.

В зависимости от вашего желания можно дополнить, конкретизировать список или сократить его, укрупнив и объединив статьи расходов.

Советы, как тратить меньше денег

Очевидно, что в любом случае бывают спонтанные траты. Это касается всех, кто-то тратит на еду, косметику, вещи. В такой ситуации хороший подход заключается в наблюдении на жизнь с пессимистической точки зрения, относительно темы финансов.

Подумайте, если вы сейчас пойдете, купите что-то дорогое, что не очень необходимо. После нечем будет платить за ипотеку, затем предстоит выплатить штраф. В таком случае можно столкнутся с долгами, брать взаймы у друзей. Необходимо выработать логику, когда хочется совершить нелепую покупку.

Посмотрите экономические новости, ситуация в стране не стабильная. Сбережение денег – это ваша задача. Экономическая ситуация будет только набирать обороты в ближайшие несколько лет.

Приступите к ведению учетов доходов/расходов. Здесь два варианта:

- электронная версия с помощью программ;

- ведение дневника, блокнота.

Какой выбрать вам, зависит от личных предпочтений. Электронные программы более удобные. Самым лучшим оберегом от лишних трат считается изучения затрат за прошлый финансовый год. Начните отчет как можно раньше. Посмотрите, какие услуги, вещи были лишними, сэкономленные деньги можно было пустить в полезное русло.

Психологический прием – не отказывайте себе навсегда от покупки. Договоритесь, что приобретение продукт будет, но позже. Таким образом, нет стресс, и можно мягче пережить отказ и нормально пережить горечь от финансовых ограничений.

Расчеты по тратам

Попытки привлечения дополнительных денег в бюджет семьи приводят ко второй работе и подработкам, но увеличение показателя благосостояния не всегда помогает вести желаемый образ жизни.

Чем больше материальный достаток, тем значительнее становятся расходы. Увеличение количества денежных единиц не решает проблему: человеку так и не хватает их на поставленные цели.

Объем трат напрямую зависит от выбранного образа жизни. Попытки выделиться из толпы приводят к дорогим покупкам и 2-3 кредитам, после которых не остается средств на нормальное существование. Финансовые ошибки не являются приоритетом молодости – ненужные или излишне дорогие вещи приобретают люди и старшего поколения.

Реклама, мода, желание стать лучше соседа или сослуживца

играют плохую роль и часто заканчиваются судебными исполнительными листами, по

решению которых забирается часть зарплаты. Этот момент можно было позабыть,

если не одна проблема: итоговая изымаемая сумма в два раза больше

первоначальной задолженности.

Экономисты выделили три вида трат:

- Срочного типа – подразумевает обязательную

оплату без возможности отложить на неопределенный срок. К ним относят

коммунальные платежи, продукты, оплату детских дошкольных учреждений,

лекарственные препараты и пр. К этому пункту можно отнести и кредиты –

просрочка грозит серьезными штрафами. - Несрочного – замена бытовой техники, кухонной

утвари, мебели, косметический ремонт, расчеты на будущее обучение,

санаторно-курортный отдых и пр. - Условно-ненужного – посещение ресторанов,

праздничных мероприятий, концертов, приобретение модной одежды, определенных

вещей, широко рекламируемых с экранов телевизоров, в интернете и печатных

изданиях. Все, что можно отложить на неопределенное время или не приобретать

совсем.

Первый пункт для семьи должен быть в приоритете.

Все остальное может подождать – правильный подход позволит реально оценить свои возможности, купить вещи дешевле или отказаться от их приобретения.

Варианты накопления денег

Итак, мы встали на путь сбережения и приумножения наших финансов. Следующий вопрос, который надо для себя решить – это “в чем копить”, т. е. какой вариант накопления выбрать. Сразу оговорюсь, что я рассматриваю инструменты для новичков. Думаю, что продвинутые в финансовом плане люди не нуждаются в моих советах.

Деньги должны работать так же, как и мы. Даже небольшие суммы не должны лежать под подушкой, а должны приносить доход владельцу. Какие возможны варианты?

Накопительный счет

Это смесь текущего счета и депозита. В любой момент вы можете прийти в банк и снять нужную сумму. На нее начисляются проценты, но небольшие.

Очень удобно, если накопительный счет вы открываете в том же банке, в котором есть расчетный счет (например, зарплатный). Деньги бесплатно можно переводить с одного счета на другой.

Пластиковые карты с начислением процентов

Преимущества и недостатки дебетовых карт мы уже рассматривали, также разобрались, какую дебетовую карту лучше выбрать. Они позволяют получать более высокие проценты на остаток счета, плюс возвращать кэшбэк с каждой покупки. Но обязательно надо изучить условия начисления процентов. Как правило, на счете должен оставаться каждый месяц неснижаемый остаток.

Банковский депозит с неснижаемым остатком

Чем он интересен? Более высокой процентной ставкой, по сравнению с накопительными счетами. Но следует учитывать, что и условия хранения денег более жесткие. Недостатки:

- комиссия за перевод на другие счета,

- обязательное посещение банка при расходных операциях,

- риск потери процентов при досрочном изъятии.

В каком банке лучше открыть счет? Однозначного ответа на этот вопрос нет.

Самый большой процент по вкладу в Тинькофф Банке – 7 %. Минимальная сумма 50 000 руб. Если откроете вклад, кликнув по этой ссылке, то получите бонус в виде 0,5 % от суммы пополнения.

Я предлагаю также ознакомиться с некоторыми вкладами, которые предлагают ТОП-10 банков.

| № | Наименование банка | Наименование счета | Максимальная процентная ставка, % | Минимальная сумма вклада, руб. |

| 1 | Сбербанк России | Пополняй | 4,1 | 1 000 |

| 2 | ВТБ | Пополняемый | 5,82 | 30 000 |

| 3 | Газпромбанк | На жизнь | 5,9 | 15 000 |

| 4 | Россельхозбанк | Пополняемый | 5,85 | 3 000 |

| 5 | Альфа-Банк | Премьер+ | 6,2 | 10 000 |

| 6 | Банк “ФК Открытие” | Моя копилка | 6,5 | 10 000 |

| 7 | Московский кредитный банк | Накопительный с капитализацией | 6,75 | 1 000 |

| 8 | Бинбанк | Максимальный процент | 6,6 | 10 000 |

| 9 | ЮниКредит Банк | Первоклассный | 5 | 15 000 |

| 10 | Промсвязьбанк | Моя копилка | 6,15 | 10 000 |

Металлические счета

Если вы не хотите открывать рублевый или валютный счет, то можете завести себе “золотой”, “серебряный”, “платиновый” или “палладиевый”. Это так называемые обезличенные металлические счета.

Не надо покупать слитки. Приобретайте граммы драгоценного металла в любое время и на любой срок. На счете будет отражаться его эквивалентная стоимость. Можно следить за котировками и продавать металл, когда цена достигнет желаемого уровня.

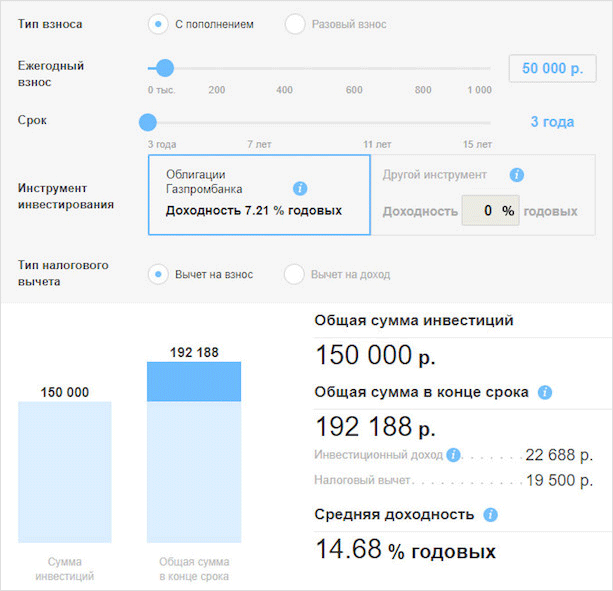

Индивидуальный инвестиционный счет

Что такое индивидуальный инвестиционный счет? Это специальный счет, на который вы кладете деньги. А дальше вы доверяете управление ими специалистам банка. Ваши средства инвестируются и приносят доход.

Особенность таких счетов – они не включены в систему страхования вкладов. Но зато вы можете получить кроме дохода еще и налоговый вычет от государства в размере 13 %.

В Сбербанке условия открытия счета следующие:

- минимальная сумма вклада – 50 000 руб.,

- срок – 3 года,

- возможность пополнения – от 10 000 до 1 000 000 рублей в год.

Сбербанк вкладывает средства в государственные облигации и облигации крупных российских компаний.

Газпромбанк также предлагает открыть индивидуальный инвестиционный счет, по которому ваши средства направляются на приобретение облигаций Газпромбанка. Примерный расчет выглядит так.

Мы рассмотрели далеко не все варианты накопления средств. Но другие связаны уже со значительными суммами, поэтому вернемся к ним чуть позже, когда накопим достаточно средств для более серьезного инвестирования.

Как заставить себя копить?

Вы скажете, что хорошо писать статью и учить всех приемам накопления. Умом мы все понимаем, что это надо делать. Но как заставить себя копить? А вот это уже психология. Кому-то это дается легко, кому-то тяжело. Давайте придумаем для себя мощные стимулы, которые заставят нас этим заниматься.

- Мы научимся жить не одним днем, а думать о будущем, пусть первое время и не таком отдаленном. Аппетит приходит во время еды.

- Сможем планировать крупные покупки заранее, не ожидая большой премии или дедушкиного наследства.

- Освоим финансовую дисциплину, которая повысит ответственность и в других сферах жизни.

- Научимся жить экономно и не тратить все заработанные деньги на необязательные покупки.

- Обретем внутреннее спокойствие и душевное равновесие, потому что с приобретенными навыками, мы выживем и при скромных доходах.

Мне, например, даже одного пункта достаточно, чтобы всерьез задуматься над вопросом приумножения и сохранения семейного бюджета. А вам?

Как правильно тратить деньги (на продукты, коммуналку и пр.), не забывая экономить

Рассматривая все виды трат по отдельности, можно увидеть очевидную картину: без одних не обойтись, другие можно сократить, третьи исключить вовсе. Возможность сократить расходы есть всегда. При этом можно без труда сэкономить за год сумму, которой хватит на летний отпуск за границей.

- Экономия на еде.

Пища – это не только энергия и строительный материал для нашего организма, а еще и источник гормонов счастья. Видимо, поэтому мы покупаем продукты в гораздо больших количествах, чем того требует наш организм. Чтобы тратить деньги на продукты правильно, придерживайтесь следующих рекомендаций:

- Посещайте продуктовые магазины исключительно со списком покупок и не отклоняйтесь от него.

- Придерживайтесь плановой цифры бюджета, выделенной на продукты в месяц / в неделю.

- Составьте меню на месяц из простых и недорогих блюд.

- Питайтесь только дома. Старайтесь не тратить деньги на столовые, кафе и рестораны.

- Используйте приложение со скидками на продукты.

- Не перекусывайте на ходу. Это правильно с точки зрения экономии и полезно для здоровья.

2. Экономия электроэнергии.

- Пользуйтесь только энергосберегающими лампочками.

- Не забывайте выключать за собой свет.

- Используйте технику для дома класса А, АА или А+. Такие приборы экономят электроэнергию.

- Регулярно размораживайте холодильник и морозильную камеру. Не размещайте их вблизи нагревающихся приборов или батареи отопления.

- Не забывайте выключать приборы из сети после использования.

- Экономия на вредных привычках.

Большинство курильщиков, любителей пива и фастфуда заинтересованы в том, чтобы сократить свои траты. И это правильно. Ведь расходы на табачные изделия, алкоголь, пиццу и гамбургеры могут достигать нескольких тысяч рублей в месяц. Таким образом, отказавшись от вредных привычек, можно сэкономить круглую сумму и сберечь свое здоровье.

3. Экономия на шопинге.

В последнее время не только слабый пол, но и сильная половина человечества все более увлекается шопингом. Если шкафы ломятся от одежды и обуви, а вам до сих пор «совершенно нечего надеть», проанализируйте, правильно ли вы подходите к покупке обновок. Для этого:

- Сделайте фото каждого элемента одежды и обуви из вашего шкафа и поместите эти файлы в специальную папку на компьютере.

- В следующий раз, когда вы захотите обновить гардероб, попробуйте в первую очередь составить свежий образ из того, что имеется.

Совет: фотографии элементов образа помогут вам сэкономить время и не перебирать каждый раз все шкафы. Для составления нового лука будет правильно использовать графический редактор или приложение для создания коллажей на компьютере или смартфоне.

- Все свои вещи разделите на две части: те, что вы надеваете постоянно и с удовольствием, и те, что использовали буквально пару раз. Проанализируйте, какая одежда нравится вам больше, какая меньше, и почему.

- Покупая обновку, продумайте, как часто и в каких ситуациях вы сможете ее надевать.

- Подумайте, каких элементов одежды не хватает в вашем гардеробе для создания завершенных образов.

- Прежде чем отправляться за покупкой, определитесь, что конкретно вы будете покупать и в каком магазине.

- Не покупайте одежду неподходящего размера, даже если вы уверены, что в ближайшее время сбросите вес или, наоборот, увеличитесь в объемах. Если это случится, вы всегда сможете вернуться в магазин за понравившейся вещью.

- В вашем кошельке должна лежать сумма, в которую вы планируете уложиться, и не более. Правильно будет тратить деньги, исходя жестко из этого лимита.

- Приобретая обновку, продумайте, с какими вашими вещами и обувью ее можно будет скомбинировать.

- Не покупайте аксессуары, которые не подходят ни к одному вашему образу, даже если они очень вам понравились. Такая обновка либо останется невостребованной, либо может привести к дополнительным тратам на одежду.

Пошаговое руководство к ведению семейного бюджета

Задумайтесь – для чего вы ведете, или хотите начать вести семейный бюджет? Помимо того, что это он проясняет финансовую ситуацию, бюджет может и должен служить более высокой цели. Например, благодаря контролю над бюджетом, вы с легкостью можете высвободить деньги на решение важных проблем, сможете запланировать крупную покупку или даже задумаетесь над тем, чтобы сменить работу

Чтобы избежать распространенных ошибок и не тратить время зря, советуем обратить внимание на этапы, или шаги, которые нужно выполнять последовательно

Шаг 1. Выявите ваши цели и приоритеты

Главная задача семейного бюджета – это повышение качества жизни. Этот результат достигается благодаря рациональному распределению – с одной стороны, и грамотному планированию – с другой.

Практика показывает:

- Если вам не хватает денег, и при этом вы не знаете точной суммы, в большинстве случаев вы просто не умеете их распределять.

- Если вы не можете себе позволить откладывать деньги, вероятно, вы их уже потратили!

- Если вы никак не можете купить квартиру/машину/компьютер – в 99% случаев вы просто не планировали это сделать.

Первым делом нужно подумать, какую конкретно задачу будет решать ведение бюджета вашей семьи. Если это повышение качества жизни – то что конкретно должно измениться.

Пример! Допустим, вы мало путешествуете, но слишком много тратите на развлечения в вашем городе. Тогда вашим приоритетом будет перераспределение расходов – меньше тратить на развлечения, больше – на путешествия!

А вот еще один пример: вы хотите разобраться, достаточно ли вы получаете, чтобы обеспечивать все потребности своей семьи. Тогда вы должны будете изучить эти потребности, расставить приоритеты и решить – нужно ли вам увеличивать доходы.

Хорошо, если вы поставите конкретную и достижимую финансовую цель, например: «накопить 150 тыс. рублей на кухонный гарнитур к декабрю 2020 года» – и подстроите под нее свой ежемесячный бюджет.

Шаг 2. Проанализируйте текущее финансовое положение

Не менее ответственный и даже более трудоемкий шаг – организация ведения семейного бюджета. Исходя из выбранного типа бюджета, подробно распишите все доходы и расходы вашей семьи и оцените финансовую ситуацию.

Ваш бюджет:

- дефицитный, если расходы превышают доходы

- сбалансированный, если расходы примерно равны доходам

- профицитный, если часть доходов остается

С доходами бывает проще, потому что источников дохода обычно в разы меньше, чем расходных статей. Однако здесь тоже следует расписать подробно все доходы. Сравнительная таблица доходов и расходов за месяц и вывод, который вы сделаете, подскажет вам средство, с помощью которого вы можете добиться того, чего хотите.

Пример анализа ежемесячных расходов на питание

Не знаете, сколько тратите на еду? Проанализируйте свои покупки в супермаркете в течение хотя бы 1 месяца. Семейный бюджет складывается во многом из анализа статистики расходов. Фиксируйте данные в любой удобной для вас форме, отразив необходимые данные. Определите самые расходные статьи попробуйте запланировать покупки на следующий месяц, рассчитать недельный бюджет и т.п.

Какие статьи расходов нужно непременно отражать в бюджете

В вашем бюджете должны присутствовать несколько основных категорий, отслеживать которые удобно отдельно, остальные можете смело группировать.

Например, полезно отдельно отслеживать личные расходы (каждого из супругов, если бюджет общий), отдельно отражать расходы на детей, общие семейные траты, а также обязательно фиксировать регулярные платежи.

Обычно траты сортируются по категориям, например: красота, здоровье, транспорт, дети, питание, образование, развлечения. Воспользуйтесь этими данными, который собрал за вас банк, и составьте примерный план расходов на следующий месяц. Старайтесь распределять плановые расходы более рационально: остаток по средствам вы можете отправить в накопления.

Шаг 3. Определитесь со средствами достижения цели

После того, как вы получили достаточно информации о потребностях своей семьи и оценили состояние вашего бюджета, самое время подумать о средствах повышения качества жизни. То есть вам следует определиться – каким путем вам этого добиться:

- наращивание доходов – подойдет, если бюджет дефицитный или сбалансированный, а ваши расходы максимально рационализированы

- сбережения – подойдет, если бюджет профицитный или сбалансированный

- рационализация расходов – подойдет, в любом случае, поскольку как минимум высвобождает средства.

Как экономить, когда ты студент

У студентов не так много возможностей пополнять свои финансы. О некоторых мы уже сказали выше: стипендия, подработка и разные скидки. Здесь же поговорим о других, менее очевидных способах экономии.

- Электронные книги. Многие учебники вам дадут в библиотеке, но если их там нет, то необязательно тратить деньги на печатный вариант. Сегодня каждый студент носит на пару ноутбук или планшет. Скачайте учебник в электронном формате. Там можно и важную информацию выделять, и комментарии добавлять. Удобно.

- Б/у учебники. Другой лайфхак — покупка с рук. Многие старшекурсники с радостью сбывают ненужные учебные материалы дешевле, чем они есть в магазинах. Проблема — такие книги часто исписаны и уже заполнены предыдущими хозяевами.

- Распродажи. Вот мы и дошли до бабушкиных способов. Шутки шутками, а он ведь действительно работает. Если вы понимаете, что денег совсем не хватает, то почему бы не пойти на распродажу в продуктовый или магазин одежды.

Что еще учитывать при планировании расходов семейного бюджета

Теперь вы знаете, из чего складывается семейный бюджет. Не забывайте про праздничные дни, например Восьмое марта, юбилей, Новый год.

Решите, сколько вы готовы потратить на праздник. Просчитайте, каким будет месячный расход, после этого запишите ваш доход за месяц. Выяснилось, что расход больше? Тогда бюджет необходимо скорректировать. Далее просчитываем месячные семейные траты за год. Сделать это можно, просто скопировав форму бюджета 12 раз.

Некоторые считают, что вести семейный бюджет — значит постоянно экономить, запрещать себе любые покупки. В реальности же это не так.

Только отслеживая свои доходы и затраты, можно управлять денежными средствами. В современной семье ведение бюджета — обязательная процедура, такая же, как чистка зубов. Вам понравится эта полезная привычка. Контролировать траты интересно. Ведь вы увидите, на что уходят заработанные деньги. Просто изучите отчет по расходам вашего семейного бюджета за полтора года.

Почему мы много тратим?

Едва вступив во взрослую жизнь и обзаведясь стабильным доходом, большинство из нас привыкает полностью растрачивать зарплату

И неважно, насколько она большая. Даже повышение по службе и увеличение зарплаты обычно не меняет ситуацию

Существует известное правило: с увеличением дохода возрастают и требования к качеству жизни. Даже если денег становится в несколько раз больше, их хватает впритык, поскольку параллельно вырастают и потребности.

Большинству из нас трудно заставить себя тратить меньше, чем мы зарабатываем. Вы наверняка вспомните пример из собственной жизни, когда ваш доход увеличился (например, прибавка к зарплате), но лишних денег не появилось. Незаметно для себя вы откорректировали свои потребности в соответствии с новым финансовым положением, стали покупать более дорогую одежду и посещать более комфортные заведения. А ведь обуздав собственные желания, можно научиться тратить меньше и копить деньги на действительно важные покупки.

Предлагаем вам несложный план, который позволит достичь данной цели. Он состоит из трёх этапов, каждый из которых направлен на сокращение трат, а также приобретение полезных финансовых привычек.